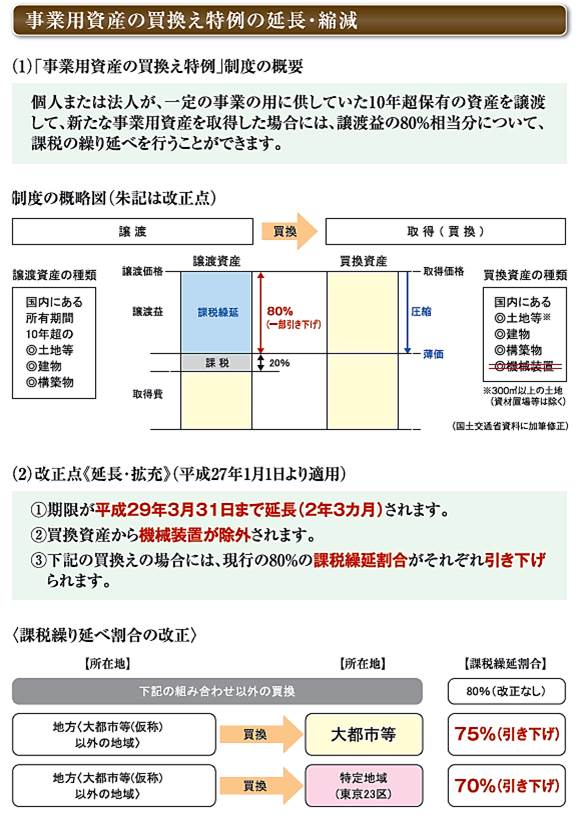

事業 用 資産 の 買 換え 特例 300m2

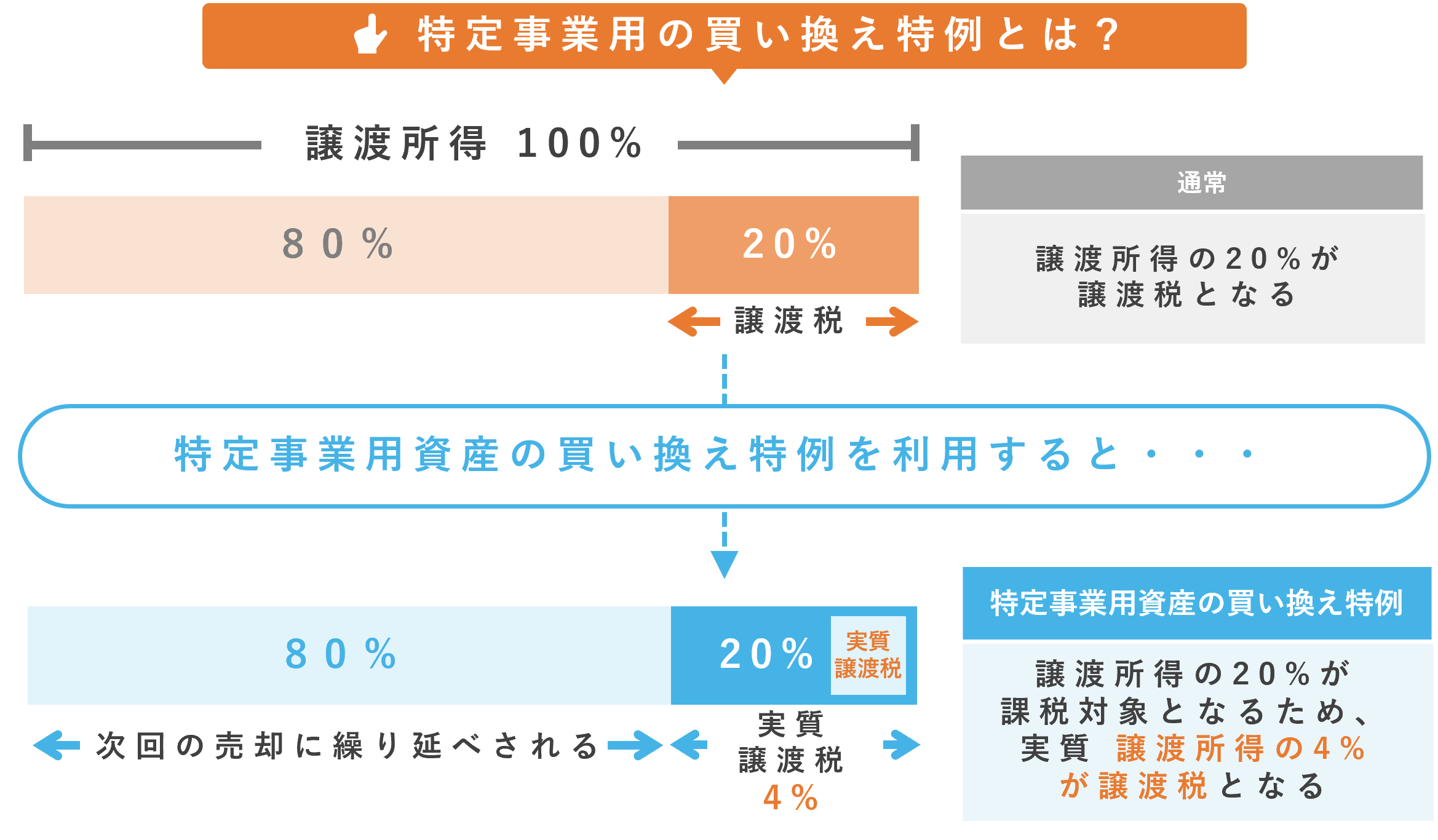

先生 が 出 て くる 夢No.3405 事業用の資産を買い換えたときの特例 - 国税庁. 個人が、事業の用に供している特定の地域内にある土地建物等(譲渡資産)を譲渡して、一定期間内に特定の地域内にある土地建物等の特定の資産(買換資産)を取得し、その取得の日から1年以内にその買換資産を事業の用に供したときは、一定の要件のもと、譲渡益の一部に対する課税を将来に繰り延べることができま … 詳細. 事業用資産の買換特例の事例紹介2(面積制限300㎡) | 近江 . 解説. この事例の場合、ビルの敷地の総面積が1000㎡であるため. 共有持分割合が30%以上であれば面積要件である. 300㎡以上を満 …. No.3426 事業用資産の買換えの特例を受けて買い換えた資産 . 譲渡費用:100万円. 譲渡資産の取得費:3,000万円(土地および減価償却後の建物価格の合計). 買換資産の購入額:6,000万円(土地4,200万円、建 …. 事業用資産の買い換え特例の分りやすい解説【個人・譲渡所得 . この特例を、「事業用資産の買い換え特例」と言い、法人税にも同様の特例がありますが、ここでは個人の所得税に関する特例を解 …. 「事業用資産の買換え特例」とは?注意点や要件を解説. 「事業用資産の買換え特例」とは この特例は、 買換えによって発生する「譲渡所得」の80%を繰り延べできる というものです。土 …. 今でも有効なのか?事業用資産の買換え特例をわかりやすく . 事業用資産の買換えの特例の5つの要件. 【要件1】売りも買いも事業用だ! 【要件2】買換えの組み合わせが特定されている. 【要件3】取得する土 …. 事業用資産の買替え特例(土地建物の譲渡所得にかかる税金 . 事業用資産の買替え特例. 譲渡所得にかかる税金のしくみ. 事業用資産の買替え特例. その他の譲渡所得の特例. 譲渡所得Q&A. 所有期 …. 「特定の資産の買換えの場合等の課税の特例」令和5年度税制 . 「特定の資産を買換えた場合等の課税の特例」に令和5年度税制改正により適用を受ける際に必要な手続が追加されました。この特 …. No.3423 期限までに買換資産を買えなかったとき(事業用資産 . 事業用資産の買換えの特例の適用を受けるには、資産を譲渡した年か、その前年中あるいは譲渡した年の翌年中に買換資産を取得 …. 【確定申告書等作成コーナー】-事業用資産の買換えの特例を . 事業用資産の買換えの特例を受けて買い換えた資産の取得価額とされる金額の計算 譲渡損失の損益通算及び繰越控除の特例の対象となる住宅ローン …. 特定事業用資産の買換え特例とは?適用条件や計算方法等を . 特定事業用資産の買換え特例を適用させる8つの要件. 売買する不動産は事業用. 購入する土地は売却するものの5倍以内. 指定され …. 使わない方が有利なことも…事業用の資産を買い換えたときの . 買換えの特例を受けられる事業用資産とは. この特例を受けるためには、売却した土地や建物等(船舶も対象となりますがこの記事 …. 事業用資産の買換特例のメリット・デメリットや活用事例 . 国内にある300平米以上の土地と建物。 取得してから1年以内に事業に使う必要がある。 売却後いつまでに、買換資産を取得すれば …. 特定の事業用資産の 買換特例. 特定事業用資産の買換特例とは、 個人が事業用資産( 店舗・ 事務所・賃貸用マンションやその敷地) を譲渡し、一定の要件に該当する事業用資産に …. 三井不動産リアルティ | 住まい(マンション・一戸建て等)の . ケーススタディ. 各種資料. このページを印刷. 目次. IV. 買換え・交換の特例. 前の項目. 次の項目. 2.特定の事業用資産の買換えの特例. 譲渡資産と買 …. 特定事業用資産の買換えの特例とは?満たすべき要件と . ウィンドウ を 左右 に 並べて 表示

良かっ た 絵文字特定事業用資産の買換え特例は譲渡税を抑えられるなどのメリットもあるが、税金が増える・課税されるなどのデメリットもある …. No.3402 事業用の資産の範囲|国税庁. 事業用資産の買換えの特例の適用を受けるためには、売った土地建物等および船舶(譲渡資産)が事業に使われていたものであることが …. 【東建コーポレーション】特定事業用資産の買換え特例 不動産 . 大. 事業用の不動産を、別の事業用不動産に買い換えた場合、不動産の売却益にかかる譲渡税の繰り延べを受けることができます。 これを、「特定事 …. 特定事業用資産の買換え特例とは?具体的な節税効果と計算式 . 良い不動産に買い替えることはできないだろうか. このような悩みの解決策の一つに、買換えがあります。 収益性の低い不動産から …. 事業用資産の買換え特例の令和5年度改正案【不動産・税金相談 . 事業用資産の買換え特例は、令和5年3月31日までの譲渡でしたので、上記等の改正をした上で、令和5年4月1日から令和8年3月31 …. 特定資産の買換特例(第3号)において買換資産が複数の土地 . 当社が買換資産として取得する予定の複数の土地は、各土地ごとに面積要件を判定した場合、いずれも300 未満ですが、互いに隣接し、いずれも特 …. No.3417 売った金額以上の金額で事業用の資産を買い換えたとき. <事例>. 譲渡価額3億円、買換資産の取得価額5億円、譲渡資産の取得費9,000万円、譲渡費用1,000万円の場合. 1 収入金額の計算. 譲渡価額×課税割合=3億円×20%=6,000万円. 2 必要経費の計算. (譲渡資産の取得費+譲渡費用)×20%=(9,000万円+1,000万円)×20%=2,000万円. …. 事業用資産の買換え特例. 1譲渡年1月1日現在所有期間が10年超の土地・建物・構築物であること. 2譲渡資産は事業用、貸付用財産が対象(マイホーム・未利用資産は不可) 3買 …. 【2割特例の個人事業主】消費税の確定申告、書き方をわかり . 2023年分の消費税で計算対象となる期間. 2割特例で今回、消費税の確定申告をする人は「 インボイス制度が始まる前までは免税事業者だっ …. 使わない方が有利なことも…事業用の資産を買い換え …. この記事では、事業用の資産を買い換えたときの特例について解説しています。個人が自営業を営んでいる場合、また相続によって事業用資産を持つことがあります。この事業用資産は、買換えの必要があるなどの理由で売却するケースも多くありますが、基本的に …. 所得税の特定の事業用資産の買換え特例(7号)〜マンションの . 1.特定の事業用資産の買換え特例の概要. 個人が特定の事業用資産(譲渡資産)を譲渡し、一定期間内に特定の資産(買換資産)を取得して、取得の日から1年以内に事業の用に供する場合、一定の要件のもと、①譲渡資産の譲渡による収入金額が買 …. 特定事業用資産の買換え特例とは?具体的な節税効果 …. そこで今回の記事では、資産の買換えで使える「特定事業用資産の買換え特例」にフォーカスしてお伝えいたします。. 本記事のポイントまとめ. 特定事業用資産の買換え特例は、適用できる買換え資産の組合せが決まっている. 特例を使った場合の課税譲渡 . 所得税(譲渡所得) 特定事業用資産の買換え―32(賃貸用 . Q1 譲渡資産と買換資産の両者とも駐車場用地の場合 譲渡資産は賃貸用10台分の駐車場として利用していた宅地ですが、これを譲渡して、新たに買換資産として取得した土地を再び駐車場として利用した場合、買換資産として認められるでしょうか。. 今でも有効なのか?事業用資産の買換え特例をわかりやすく . 事業用資産の買換えの特例の5つの要件. 【要件1】売りも買いも事業用だ!. 【要件2】買換えの組み合わせが特定されている. 【要件3】取得する土地は面積5倍以内. 僕たち の 失敗 歌詞 意味

ニチベイ の やまなみ ダウン シール【要件4】売却の年度か、その前後1年間で買いなさい!. 【要件5】事業は1年以内に開始せよ . 事業用資産の買換え特例 | LR小川会計グループ公式ブログ. 今月号は事業用資産の買換えの特例を受けて買換えした資産の取得価額とされる金額について説明します。. 譲渡資産である事業用の土地からの買換え資産の選択としては、次の3つがあげられます。. ①土地を買換資産とする場合. ②建物のみを買換 …. 『土地建物の譲渡所得にかかる税金②~事業用資産の買換え . 1.はじめに 個人の土地建物の譲渡所得にかかる税金の計算には、様々な特例が設けられており、その内容は多岐に及びます。その中で今回は、事業用資産にスポットをあて、事業用資産を買い換えた場合の特例について、平成30年7月末日現在の法令に基づいて説明いたします。. 『土地建物の譲渡所得にかかる税金②~事業用資産の買換え . 1.はじめに 個人の土地建物の譲渡所得にかかる税金の計算には、様々な特例が設けられており、その内容は多岐に及びます。その中で今回は、事業用資産にスポットをあて、事業用資産を買い換えた場合の特例について、平成30年7月末日現在の法令に基づいて説明いたします。. 特定の事業用資産の買換えの場合の譲渡所得の課税の特例に .

どう まん 蟹 値段不動産税金の基礎知識|不動産の売却時における税金|事業用 . 事業用資産の買換え. (1)特例の概要. 個人が、事業の用に供している特定の地域内にある 土地、建物等を譲渡 ※1 して、一定の期間内に特定の地域内にある土地、建物等を取得 ※2 し、その取得の日から1年以内にその取得資産を事業の用に供した場合には . 事業用の買換え特例を受ける為の確定申告や添付書類は?. 事業用の買換え特例(長期所有資産から土地・建物等への買換え)の適用を受ける為には、譲渡をした年の確定申告書に以下の書類を添付して申告を行う必要があります。. なお、譲渡年の前年に買替資産を取得する場合や、譲渡年の翌年に買換資産を …. 9号買換特例、共有地の取扱いが判明(2012.10.3) - Lotus21.co.jp. 9号買換特例、共有地の取扱いが判明(2012.10.3) 「共有地の総面積×持分割合」で300㎡以上であるかどうかを判定. ・ 買換資産が共有地のケース、300㎡以上かどうかは「共有地の総面積×持分割合」で判定。. 個人または法人が、所有期間が10年超の土地等を . 涼宮 ハ ヒ の 激 奏 後

恋 の abo mp3Vol.52 令和5年度税制改正:所得税の特定の事業用資産の . Question 所得税の特定の事業用資産の買換え特例(3号)に関する、令和5年度税制改正のポイントを教えてください。 Answer 一定の区域内に所在する事業用資産の買換えに係る課税繰延割合が変更されるほか、同一年内に買換えを行う場合の適用要件として、一定の届出書の提出が追加されます。 1 . 特定事業用資産の買換えの特例とは?満たすべき要件と . 特定事業用資産の買換え特例は、 一定の要件を満たす事業用資産を売却する際、譲渡税の課税が一時的に繰り延べられる制度 です。 この制度は、今所有している資産Aの収益性が低いまたは低下しているため、より高い収益が得られる資産Bに買い換える際に適用するとメリットが得られます。. 事業用資産を買い換えた場合の課税の特例 - 税理士法人 江崎 . この 5 倍を超えると超える部分は特例の対象となりません。 (4)事業用資産を取得した日から 1 年以内に事業の用に供すること。なお、取得してから1年以内に事業に使 しなくなった場合は、原則として特例は受けられません。. 【令和5年税制改正】特定資産の買換えの特例の改正ポイントを . 次のすべての要件を満たす必要があります。. 要件が細かく定められていますので、特定資産の対象となるかについては慎重に見定める必要があります。. ・昭和45年4月1日から令和5年3月31日までの間に譲渡したものであること。. ・ 一定の買換えに応じて . 事業用資産の買換特例 | 岩本会計事務所. 金魚 逆さま に 泳ぐ

簡単 セットアップ ツール を 使わ ず に 設定今回は、所得税の事業用資産の買換特例を確認してみましょう。内容居住用財産(自宅等)の買換特例と同様に、事業用資産についても、買換特例(売却益の課税を繰延べ)が可能です。今回は、事業用資産の買換特例の主な要件を確認してみましょう。特例の主な要件は、次の4つです . 『事業用資産を買い換えた 場合の課税の特例』の本年度改正 . この買換え特例の中でも実務で一番頻繁に利用され効果を発揮していたの は、「10年超所有の事業用資産の買換え」でしょう。 今年の改正では、この「10年超所有の事業用資産の買換え」につき取得資 産が土地の場合には、300m2. 服部税理士事務所-特定の事業用資産の買換え-措置法37条. 買換えの見積り申請をして、翌年中に買換資産の取得をしないときは、該当する事情の生じ. た時から4ヶ月以内に修正申告が必要. (年内買換物件を求めて・・・・の記録が必要です). 買換承認制度の見直し (措置法37条4項). 平成16年分以後から、従来の . 【No889】長期所有の土地等における特定の事業用資産の . 昨年末に発表された税制改正大綱の内容のうち、今回は特定の事業用資産の買換え特例についてご紹介します。1.制度の概要 特定の事業用資産の買換え特例とは、一定の事業用資産を買換えた場合に要件を満たすと、譲渡利益のうち、一定の繰延割合(70%~80%)部分について、課税の繰り . 【確定申告書等作成コーナー】-事業用資産の買換えの特例を . 事業用資産の買換えの特例の適用を受けた場合には、その買い換えた事業用資産(買換資産)の取得価額は、買換え資産を実際に購入した価額などではなく、売却した事業用資産(譲渡資産)の取得費を引き継ぐことになります。. したがって、将来 . 個人の事業用資産の買換え特例の要件と適用後の注意点 | 契約 . 事業用資産の買換え特例(措法37条)の概要 「特定の事業用資産の買換えの場合の譲渡所得の課税の特例(租税特別措置法第37条)」は、譲渡益の一部を繰り越すことができる制度です。 個人が事業用として利用していた不動産を譲渡し、一定期間内に不動産を取得し、1年以内にその不動産 . 事業用資産の買換特例、適用是非のポイント | すぐに役立つ . 資産の組み換えで、事業用不動産を売却して新たに別の事業用不動産を取得することがあります。その際に売却時の税負担を軽減するため、「事業用資産の買換特例」という制度を使いたいと考える方が多くおられます。しかし、適用できるケースが限られていたり、適用できても長期的な収支 . 所得税の特定の事業用資産の買換え特例~買換資産を「事業の . 個人が特定の事業用資産(譲渡資産)を譲渡し、一定期間内に特定の資産(買換資産)を取得して、 取得の日から1年以内に事業の用に供する場合 、一定の要件のもと、①譲渡資産の譲渡による収入金額が買換資産の取得価額以下である場合は、その譲渡資産のうち収入金額の80%に相当する . 特定の事業用資産の買換え特例を活用した対策(1) | 相続・経営 . 特定の事業用資産の譲渡をして、事業用の買換え資産を期限内に取得した場合、当該譲渡による収入金額の60%~90%を超える金額に相当する金額の譲渡があったものとされます (譲渡収入金額≦買換え資産の取得価額の場合)。. この特例を受けるには、次の . (生計を一にする親族の事業の用に供している資産)|国税庁. 37-24 措置法第37条第1項の表の各号の上欄に掲げる資産を譲渡した者が買換資産を取得しないで死亡した場合であっても、その死亡前に買換資産の取得に関する売買契約又は請負契約を締結しているなど買換資産が具体的に確定しており、かつ、その相続人 . 事業用資産の買換特例の対象資産と面積制限 | 岩本会計事務所. 今回は、事業用資産の買換特例の対象資産と面積制限を確認してみましょう。譲渡資産譲渡資産は4つ規定されていますが、今回は3号買換えの譲渡資産(一般的なもの)を確認したいと思います。3号買換えの譲渡資産は、次の3つを満たすものです。1、国内にあるもの2、土地等、建物、構築物3 . 【確定申告書等作成コーナー】-事業用資産の買換えの特例を . 事業用資産の買換えの特例の適用を受けた場合には、その買い換えた事業用資産(買換資産)の取得価額は、買換資産を実際に購入した価額などではなく、売却した事業用資産(譲渡資産)の取得費を引き継ぐことになります。. したがって、将来、買換 . 特定事業用資産の買換特例を巡る最近の税金トラブル - ノムコム. 所得税の特定事業用資産の買換特例は、個人が特定の事業用資産を譲渡して、特定の資産(買換資産)を取得し1年以内に事業の用に供した場合に、譲渡益に対する課税を繰り延べる税制上の特例です。|不動産に関する税制改正を中心に、不動産投資、相続対策、事業承継等に役立つ情報を . 事業用資産の買い換えの特例について教えてください。 - よく . この特例の適用を受けるためには、以下の要件の全てに該当しなければなりません。. 1.買い換えるために売却する資産と買い入れの資産は、両方とも事業用に限られます。. 2.買い替え資産と譲渡資産が、ある一定の組み合わせに該当するものであること . 所得税の特定の事業用資産の買換え特例~買換資産を …. 個人が特定の事業用資産(譲渡資産)を譲渡し、一定期間内に特定の資産(買換資産)を取得して、 取得の日から1年以内に事業の用に供する場合 、一定の要件のもと、①譲渡資産の譲渡による収入金額が買換資産の取得価額以下である場合は、その譲渡資産のうち …. 4特定の資産の買換えの場合等の課税 の特例の見直し - 国税庁. 29/47 ⑵特定の資産の買換えの場合等の課税の特例の見直し(届出要件の追加) 交換以外で譲渡資産を譲渡した日と買換資産を取得した日が一事業年度内の場合には 、本特例の適用を受ける 等の届出をすることが適用要件に加えられました (措法65の7①⑨、65の8⑦⑧、65の9二、措令39の7②)。. 事業用資産の買換え特例!(6号買換え)わかりやすい - YouTube. 犬 と 触れ合える 東北

彼女 に ぞっこん な 彼氏 行動税理士公認会計士・山田寛英(パイロット会計事務所代表)の動画による解説。【相続税のご相談はこちら】ilotkaikei . 不動産の買い替え特例をどこよりもわかりやすく解説. 不動産の買い替え特例によって、元の不動産の売却価格と購入価格の差である3,000万円の譲渡所得が、次の不動産の売却時まで繰り越されます。 この場合、譲渡費用の計算に使う取得費費用は、元の不動産の購入価格2,000万円に、新しい不動産を購入するときに出した自己資金1,000万円の合計で . 譲渡資産が複数でも9号買換え適用OK(2012.9.26) - Lotus21.co.jp. 譲渡資産が複数でも9号買換え適用OK(2012.9.26) 譲渡資産が複数でも9号買換え適用OK. 平成24年度改正で面積要件が追加も措置法通達37-19の適用あり. ・ 買換資産に1個300㎡以上の土地があれば、譲渡資産が複数あるケースでも、すべての譲渡資産に9号買 …. 【個人名義の事業用資産の買い換え特例とは】不動産の最適化 . 新しい事業用資産が高い場合. 9,000万円で新しい資産を購入した場合. 収入金額は6,000万円×20%=1,200万円. 取得費と譲渡費用 (1,500万円+300万円)×20%=360万円. 譲渡税 (1,200万円ー360万円)×20.315%=170万円. 不動産が低い場合には、284万円でしたが、高く . 【確定申告書等作成コーナー】-事業用資産の買換えの特例を . 事業用資産の買換えの特例の適用を受けた場合には、その買い換えた事業用資産(買換資産)の取得価額は、買換資産を実際に購入した価額などではなく、売却した事業用資産(譲渡資産)の取得費を引き継ぐことになります。. したがって、将来、買換 . 令和5年度税制改正:所得税の特定の事業用資産の買換え特例 . 2.改正のポイント. 令和5年度税制改正により、3号買換えにつき次の見直しが行われた上、適用期限が令和8年3月31日まで3年延長されました(改正法附則32条6項、7項)。. (1)課税繰延割合の変更. ①概要. 令和5年4月1日以後の譲渡より、東京都の特別区の区域 . 【相続専門会計士・税理士の相続コラム】事業用資産の買換え . 実は「賃貸マンション」や「駐車場」など、その土地を使って売上を上げているような資産(事業用資産)については、「事業用資産の買換え特例」という制度が用意されています。. 例えば、収益性の低い事業用資産を売却し、新たに収益性の高い資産に . 特定の事業用資産の買換え特例を活用した対策(1) | 相続・経営 . 特定の事業用資産の譲渡をして、事業用の買換え資産を期限内に取得した場合、当該譲渡による収入金額の60%~90%を超える金額に相当する金額の譲渡があったものとされます (譲渡収入金額≦買換え資産の取得価額の場合)。. この特例を受けるには、次の . 所得税の特定の事業用資産の買換え特例(7号)の買換資産で . これが「特定の事業用資産の買換え特例」です(措法37条第1項)。特定の事業用資産の買換え特例の8類型のうち、適用要件が緩やかなため利用されることが多いのが、同項の7号買換えです。 (2)土地等が7号買換えの買換資産とされる. 特定の事業用資産の買換え特例の活用は | 資産運用 | コラム . 1.特例の概要. 特定の事業用資産の買換え特例は、一定の条件を満たす買換えについて、譲渡収入のうち買換えた金額の8割については、今回は課税しません、その残りについてだけ税金の計算をすれば良い、というものです。. この特例を活用すれ …. 特定の事業用資産の買換特例(措37)の適用に係る土地の面積 . 《平成28年11月10日桜友第497号より引用》 国税実務問答 (第392回) 特定の事業用資産の買換特例(措37)の適用に係る土地の面積要件について 【質 問】 甲は、平成28年に事業用資産(所有期間10年超)を譲渡しましたが、その買換資産として次表のとおり、土地A~Cを購入することとしています。. No.3355 特定のマイホームを買い換えたときの特例|国税庁. 特定のマイホーム(居住用財産)を、令和5年12月31日までに売って、代わりのマイホームに買い換えたときは、一定の要件のもと、譲渡益に対する課税を将来に繰り延べることができます(譲渡益が非課税となるわけではありません。. )。. これを、特定の .

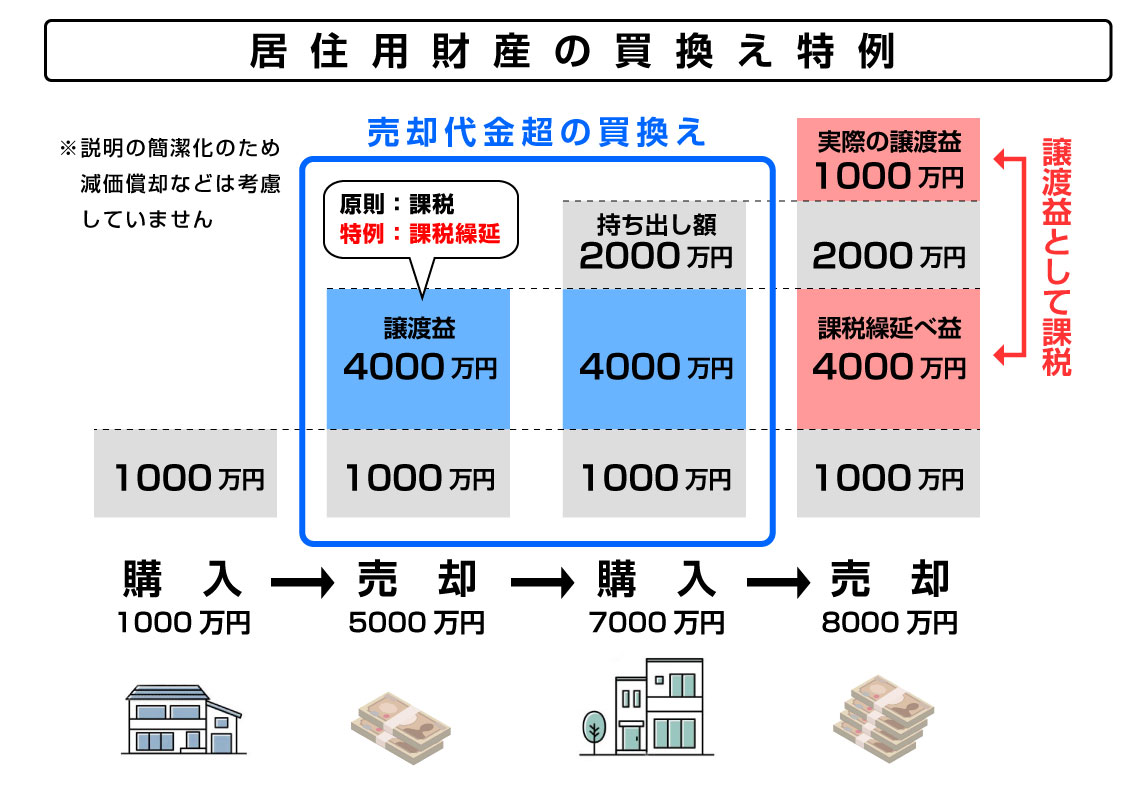

ナカまであいして mp3特定の居住用財産の買い換え特例をわかりやすく解説【3000万 . この記事では、「特定の居住用財産の買い換え特例」について解説します。また、その他の特例と比較し、どれがお得になるのかも検証してみます。マイホームの売却、または買い換えを検討しておられる方は、この記事を参考にしながら適用条件などをよく確認してみましょう。. 事業 用 資産 の 買 換え 特例. カポ なし で 弾ける 曲

吉田 家出 する っ て よ 歌詞「特定事業用資産の買換え特例」は、事業用不動産を売却して、一定期間内に一定要件を満たす別の事業用不動産を購入する買い替えを行うと、譲渡所得にかかる税金の最大80%程度を将来に繰延べることができる制度と言えます。(税金. 令和5 年度税制改正:所得税の特定の事業用資産の買換え特 …. 養育 費 強制 執行 自分 で

プレコ 死ん だ ふり令和5 年度税制改正:所得税の特定の事業用資産の買換え特例(3 号)の見直し. 1. 特定の事業用資産の買換え特例(. 所得税の特定の事業用資産の買換え特例は、個人が特定の地域内にある事業用資産を譲渡して、一定期間内に特定の資産を取得し、かつ移転を . 不動産の買替特例と相続税対策|名古屋で相続税に強い税理士 . 不動産の買換特例を使うための条件として、次の①から⑧が挙げられます。 まず、買換により譲り渡し、また、取得する不動産はいずれも①「事業用」である必要があります。 次に、重要かつ難解なポイントなので注意が必要ですが、②買換特例を使うためには、譲り渡す不動産と取得する . 法人が特定資産を買換える場合の特例・圧縮記帳とは . 買換えの特例、圧縮記帳とは. 特定資産の買換えの特例とは、法人が一定の条件を満たした資産を買い換えるとき、圧縮記帳(圧縮限度額の範囲内でその帳簿価額を減額して損金算入する経理)が認められることにより原則譲渡益の80%を繰り延べできる制度 . 法人用事業用資産の買い替え時。特例について調べてみました . 法人用事業用資産の買い替え時。特例について調べてみましたその他の動画↓ww.swsspace.com/branding-strateagy.

この事業用資産の買換え特例(1号)が、個人:令和5年12月31日まで、法人:令和5年3月31日までで廃止されることになっています。 また、長期所有の土地、建物を国内の土地、建物に買換えた特例(4号)は、課税繰り延べ割合を現行の80%⇒90%に引き上げられます。. 特定の事業用資産の買換えの特例と800万円特別控除の特例. 事業用資産を譲渡し、買換資産を取得する予定であるとして租税特別措置法第37条の適用を受けましたが、買換資産を取得せず修正申告をすることになりました。. この場合、譲渡資産は租税特別措置法第34条の3に規定する800万円特別控除の特例の対象 …. 5 特定事業用資産の買換特例制度の見直し・延長 - TabisLand. 改正案では、この特例制度について次の(1)及び(2)の見直しを行った上、適用期限等が(3)のとおり延長されます。. (1). 既成市街地等の内から外への買換え(現行1号買換え)について、譲渡資産に係る取得時期の制限(現行、平成3年3月31日以前に